Assurance vie : la fiscalité après 70 ans enfreint-elle la Constitution ?

- Mercredi 4 octobre 2017 - 16:32

- | Par Gestion de Fortune

La loi peut prévoir que les droits de succession sont exigibles à raison des versements faits après 70 ans sans tenir compte des retraits effectués postérieurement. Les magistrats constitutionnels ont rejeté une QPC contre cette règle paraissant injuste.

Dans ce dossier, Jean-Jacques était l'un des trois bénéficiaires de trois assurances vie souscrites par sa tante, décédée en février 2015. Celle-ci a versé 550 000 € après ses 70 ans. Au fil du temps elle a procédé à des rachats partiels pour 175 000 €. Le capital versé aux bénéficiaires s'élevait à 600 000 € (du fait de la valorisation du capital).

En application de l'article 757 B du Code général des impôts, l'administration fiscale a mis à la charge du requérant des droits de mutation calculés uniquement sur la base des primes versées par sa tante après 70 ans en ne tenant pas compte des rachats effectués avant son décès. Saisie par ordonnance du juge de la mise en état, la Cour de cassation a adressé une Question prioritaire de constitutionnalité (QPC) sur la validité constitutionnelle de l'article 757 B du CGI.

Cette disposition dérogatoire prévoit que les sommes dues par un assureur, à raison du décès de l'assuré, donnent ouverture aux droits de mutation par décès suivant le degré de parenté existant entre le bénéficiaire et l'assuré à concurrence de la fraction des primes versées après l'âge de 70 ans qui excède 30 500 €. En cas de pluralité de bénéficiaires, l'abattement est réparti entre eux au prorata de la part leur revenant dans les primes taxables aux termes du contrat.

Cette disposition est-elle contraire au principe d'égalité devant les charges publiques ?

Voici les arguments invoqués :

1 - Cette disposition légale ne tient pas compte des retraits effectués par le souscripteur du contrat d'assurance vie, postérieurement aux versements qu'il a effectué après 70 ans. Elles incluent ainsi, dans l'assiette des droits de succession, des sommes dont il ne peut avoir eu la disposition, puisque l'assuré en a disposé avant son décès. Ce qui génèrerait en outre une double taxation (sur le rachat et sur la succession) (1).

2 - Lorsque le montant des retraits est important, il arrive que les droits de succession soient calculés sur les sommes versées au bénéficiaire et non sur le montant des primes versées par l'assuré après 70 ans, cela alors que les gains de capitalisation sont exonérés.

Le Conseil constitutionnel estime ces deux arguments non fondés :

En premier lieu, même lorsque, compte tenu des retraits effectués par l'assuré avant son décès, le montant des versements après 70 ans dépasse celui du capital attribué au bénéficiaire, l'assiette des droits de succession est limitée à ce capital décès.

En second lieu, « si le législateur a, d'une manière générale, soumis l'assurance vie à un régime fiscal favorable, afin de promouvoir le recours à ce type d'épargne de long terme, les exceptions apportées... visent à décourager le recours tardif à cet instrument d'épargne dans le but d'échapper à la fiscalité successorale. Compte tenu du but ainsi poursuivi, le législateur pouvait prévoir que l'impôt serait dû à raison du seul versement des primes après 70 ans, sans tenir compte des retraits effectués postérieurement à ce versement par l'assuré ».

De la même manière, sur la question des gains de capitalisation, la loi pouvait « soumettre aux droits de mutation les sommes versées au bénéficiaire, sans distinguer entre la fraction correspondant aux primes initialement versées par l'assuré et celle correspondant aux produits de ces primes ».

Selon les magistrats constitutionnels, l'article 757 B du CGI se fonde sur des « critères objectifs et rationnels en fonction du but visé ». En l'espèce, aussi curieux que cela paraisse, le Conseil a jugé que le critère du seul versement de primes après 70 ans est un critère valable pour « lutter contre l'évasion fiscale successorale ». À cet égard, le commentaire de la décision rendue explique que « le dispositif de l'article 757 B du CGI peut s'analyser comme instaurant une déchéance partielle du régime fiscal favorable de l'assurance vie, en fonction (et au prorata) de l'utilisation qui en est faite après 70 ans. Le législateur pouvait, dans cette mesure, faire légitimement le choix de pénaliser les souscripteurs, et leurs bénéficiaires, procédant à des dépôts suivis de retraits après 70 ans ».

(Décision n° 2017-658 QPC du 3 octobre 2017)

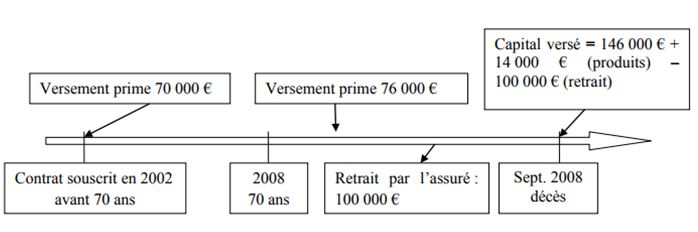

Exemple pratique (cliquez sur l'image pour l'agrandir)

Explication : les sommes dues par l'assureur sont de 60 000 € (146 000 + 14 000 – 100 000). Elles sont inférieures aux primes versées après 70 ans. Les droits de mutation à titre gratuit sont alors calculés sur ces sommes de 60 000 € à concurrence de la fraction excédant 30 500 €, soit 29 500 €.

Imaginons que les retraits ont été de 50 000 € seulement. Dans ce cas les sommes dues par l'assureur sont de 110 000 € (146 000 + 14 000 – 50 000). Elles sont supérieures aux primes versées après 70 ans. Les droits de mutation à titre gratuit peuvent donc être calculés sur les primes versées après 70 ans, soit 76 000 €, à concurrence de la fraction excédant 30 500 €, soit 45 500 €.

(Source : Conseil constitutionnel)

********

(1) La documentation administrative l'énonce clairement : « Dans l'hypothèse où les capitaux versés par l'assureur sont inférieurs aux primes versées après le 70e anniversaire de l'assuré, l'assiette des droits est limitée aux capitaux versés aux bénéficiaires » (BOI-ENR-DMTG-10-10-20-20-20160531, point 190). Ce cas se rencontre en raison de rachats partiels et d'avances non remboursées au décès de l'assuré ou dans le cas d'une baisse de la valeur des unités de compte.