Marché

Comment déclarer ses cryptos en 2024 ?

- Jeudi 2 mai 2024 - 10:50

- | Par Jonathan Blondelet

Plusieurs changements s’appliquent à compter de la déclaration des revenus de cette année, pour les traders du dimanche comme les professionnels. Rappel des fondamentaux et explication des nouveautés.

Si l’écosystème des cryptoactifs vit des bouleversements constants, cela vaut aussi pour leur fiscalité. La loi de finances pour 2022 a apporté plusieurs changements qui s’appliquent aux transactions réalisées à partir du 1er janvier 2023, donc sur la déclaration d’impôt sur le revenu (IR) de cette année.

Nouveautés déclaratives

Pour les professionnels les plus-values de cessions d’actifs numériques sont désormais imposées au titre des bénéfices non commerciaux (BNC) et non plus à celui des bénéfices industriels et commerciaux (BIC). Une situation plus confortable qui leur permet d’appliquer l’abattement de 34 % lié au régime micro-BNC ou de déduire les dépenses liées à l’activité.

C’est aussi dans cette catégorie que doivent être déclarés les revenus issus du minage, défini comme « une opération de création de nouvelles unités de compte de cybermonnaie ». Suivant la doctrine administrative, la valeur d’acquisition retenue pour le calcul du résultat imposable est nulle lorsque les cryptoactifs ont été attribués gratuitement.

Les plus-values réalisées par les particuliers sont exonérées si le total des cessions réalisées dans l’année est inférieur à 305 euros. Ils sont désormais considérés systématiquement comme des investisseurs non professionnels : le prélèvement forfaitaire unique (PFU) leur est applicable par défaut, mais ils peuvent opter pour le barème progressif.

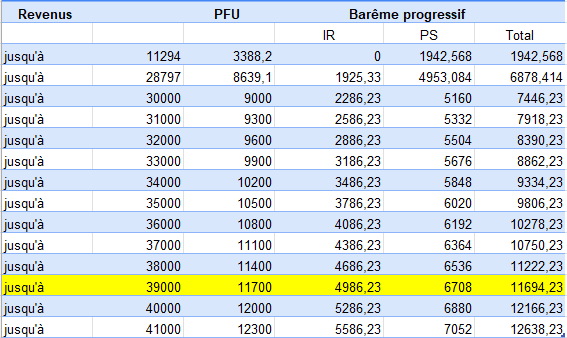

Le taux de 30 % du PFU comprend 12,8 % d’IR et 17,2 % de prélèvements sociaux. Si les revenus globaux permettent de placer les plus-values de cessions dans les tranches d’impositions inférieures, cette deuxième option peut être à considérer.

Le tableau ci-dessous détaille le niveau de prélèvement suivant l’option choisie pour un investisseur non professionnel dont les seuls revenus sont des crypoactifs. Si cet exemple concerne un nombre restreint d’investisseurs - typiquement un étudiant qui ferait une plus-value occasionnelle sur ses cryptoactifs -, il permet de se cerner le moment où la bascule du barème progressif vers le PFU doit s’opérer (en jaune).

« En-dessous de 28 000 euros le barème progressif est systématiquement plus intéressant, éclaire Alexis Boeglin, directeur des opérations de CrypCool. Pour une personne dont les seuls revenus découlent de plus-values réalisées sur des cryptoactifs, ce sera le cas jusqu’à 38 000 euros. »

Source : CrypCool

Professionnel ou particulier

Il faut préciser par ailleurs que la frontière entre professionnel et non professionnel pour l’administration fiscale repose sur une appréciation de fait du caractère occasionnel ou habituel du trading. « Les critères d'exercice habituel ou occasionnel de l'activité résultent de l'examen, au cas par cas, des circonstances de fait dans lesquelles les opérations d'achat et de revente sont réalisées (les délais séparant les dates d'achat et de revente, le nombre d'actifs numériques vendus, les conditions de leur acquisition, etc.) », indique le Bofip.

Les comptes détenus sur des plateformes d’échanges de cryptomonnaies situées à l’étranger doivent être déclarés comme comptes à l’étranger, quel que soit le statut de l’imposé. Il n’est pas nécessaire de remplir le formulaire dédié si les portefeuilles sont hébergés chez un prestataire de service sur actifs numérique (PSAN) enregistré en France. Idem pour les cryptoactifs détenus sur un wallet non-custodial (appelé aussi portefeuille non hébergé), c’est-à-dire dans le cas où le particulier détient directement sa clé privée sans passer par une plateforme.

Fait générateur de l’impôt

L’obligation de déclaration est déclenchée par la cession à titre onéreux d’actifs numériques contre des monnaies fiat (émises par un gouvernement), en tout ou partie. Cela vaut également pour l’achat de biens ou services dans le monde réel qui peuvent être payés en cryptoactifs.

« L’imposition sur les cryptoactifs porte sur l’ensemble du portefeuille : si on est en plus-value sur le bitcoin et en moins-value sur l’ether, l’administration considère la plus-value globale, suivant la même logique que le rachat partiel en assurance vie, détaille Alexis Boeglin. Une erreur de débutant consiste à penser que si l’on a réalisé 1 000 euros de plus-value pour une mise initiale de 1 000 euros, on récupère seulement le capital investi en convertissant ces 1 000 euros en monnaie fiat. On récupère en réalité 500 euros de capital investi et 500 euros de plus-value. »

Les échanges entre cryptoactifs ne déclenchent pas l’imposition, même en présence de stablecoins, également traités par l’administration fiscale comme des cryptoactifs. Ceci pourrait cependant évoluer dans les prochaines années.

La Cour des comptes a publié fin décembre 2023 un rapport dans lequel elle préconise de renforcer la régulation du secteur et de faire évoluer sa fiscalité. La Haute juridiction préconise d’imposer la conversion entre cryptomonnaies et stablecoins, ces derniers étant plus à même d’être utilisés pour payer des biens ou des services en raison de leur plus grande stabilité.

Pour rappel, la déclaration des revenus 2024 doit être réalisée avant :

- le 20 mai pour les contribuables ayant choisi le format papier

- le 23 mai pour les départements numérotés de 1 à 19

- le 30 mai pour les départements numérotés de 20 à 54

- le 6 juin pour les départements numérotés de 55 à 976